IVYへの寄付は

税制優遇措置の対象になります

IVYは山形県知事の認定を受けた「認定NPO法人」です。

IVYへの寄付金は、税制上の優遇措置の対象となります。

税制優遇の対象となるIVYへの寄付

※IVYの正会員の会費は税制優遇の対象にはなりません。

個人による寄付

所得税の控除

個人が認定NPO法人等に対して寄付をすると、所得税の控除を受けることができます。

確定申告の際に、「税額控除」または「所得控除」のどちらか有利な方を選択することができます。

※多くの場合、税額控除を選択する方が所得税額が少なくなり有利となります。

詳しくは、国税庁ホームページをご確認ください。

控除額の計算方法

税額控除の場合

(寄付金の合計額 ※1 ー 2,000 円 )×

40 % = 控除額 ※2

※1 総所得額の40%相当額が限度となります。

※2 税額控除による控除額は所得税額の25%が限度となります。

控除額を比較し、

有利な方を選択

所得控除の場合

(寄付金の合計額 ※1 ー 2,000 円 ) × 所得税率 = 控除額

※1 総所得金額の40%相当額が限度となります。

住民税の控除(山形県内にお住まいの方)

さらに、山形県内にお住まいの方は、住民税の控除を受けることができます。

税額控除の場合

(寄付金の合計額 ー 2,000 円) × 10 % ※4 = (控除額 ※3)

※3 総所得金額の30%相当額が限度となります。

※4 山形市内にお住まいの場合(都道府県と市区町村双方が指定した寄付金の割合は10%となります)

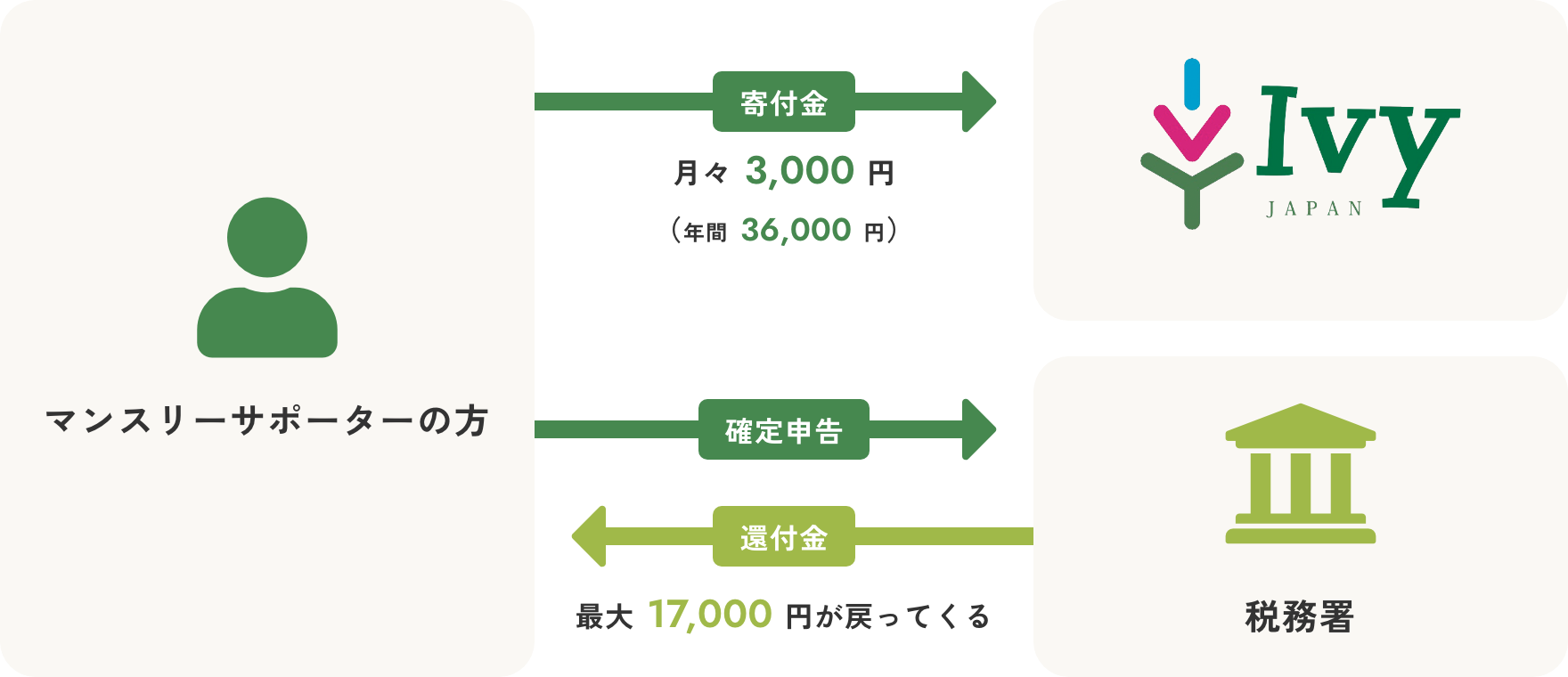

例えば、山形市にお住まいの3,000円のマンスリーサポーターの方の場合、最大17,000円の還付を受けられます。

所得税の控除額(税額控除)

(36,000円 - 2,000円)× 40% = 13,600円

住民税の控除額(税額控除)

(36,000円 - 2,000円)× 10% = 3,400円

計17,000円が控除される

36,000円のご寄付の実質負担額 19,000円

控除を受けるためのお手続き

STEP 01

1月下旬〜2月中旬 IVYから領収書を受け取る

IVYへの1年間のご寄付をまとめて領収書を発行し、登録のご住所に郵送します。

STEP 02

2月中旬〜3月中旬 確定申告を行う

確定申告書を税務署、または国税庁ホームページで作成し、提出してください。

STEP 03

3月下旬~4月 還付金を受け取る

確定申告の際に指定した口座に振り込まれます。

領収書に関する注意事項

領収書は年に1度、前年1年間のご寄付をまとめて1枚発行いたします。

- 継続寄付(マンスリーサポーター)につきましても、年に1度、領収書1枚に前年のご寄付の合計金額を記載いたします。

- 複数回にわたって都度寄付をいただいた場合や、賛助会費と都度寄付など異なる種類のご寄付をいただいた場合も、年に1度、領収書1枚に前年のご寄付の合計金額を記載いたします。

- 領収書には、当団体にご登録いただいているご住所・ご氏名を記載いたします。

領収書は、1月下旬~2月中旬までに発送いたします。

- 領収書は、当団体にご登録いただいているご住所(所在地)宛てに、普通郵便でお送りします。

- お急ぎの方は、事務局までご遠慮なくお申し出ください。

- 2月20日頃になっても領収書が登録のご住所に届かない場合は、大変お手数ですが事務局までご連絡ください。

領収書等の保管について

- 領収書の紛失などによる再発行はいたしかねます。

- 寄付金のお振込みの際にお手元に残る「振込票兼受領書」等の控えは大切に保管してください。

- 国税庁Webサイト上で確定申告書を提出する場合、領収書の提出を省略することができます(国税庁ホームページをご参照)。ただし、領収書は5年間大切に保管してください。

クレジットカード決裁によるご寄付の留意点

- クレジットカード決裁によるご寄付(都度寄付、継続寄付等)では、IVYに寄付金が着金した日を寄付受領日といたします。クレジットカードの決済日・引落日とは異なりますので、ご注意ください。

- 継続寄付(マンスリーサポーター)の場合、12月分のクレジットカード決裁によるご寄付は、IVYへの着金が1月以降となるため、領収書に記載する前年の寄付金額には含まれません。

(前年からの継続契約の場合、12月~11月までのご寄付の合計金額が領収書に記載されることとなります。)

法人による寄付

特定公益増進法人の寄付金枠として、法人税法上で特別損金算入限度額の寄付金を損金算入することができます。

詳しくは税務署などにお尋ねください。

※限度額は、法人の資本や所得金額によって異なります。

損金算入限度額の計算方法

一般の寄付金にかかる損金算入限度額

(資本金等の額等 × 0.25 %

+ 所得の金額 × 2.5 % ) × 1/4

+

特定公益財団法人に対する寄付金にかかる損金算入限度額

(資本金等の額等 × 0.375 %

+ 所得の金額 × 6.25 % )×1/2